По справедливому утверждению В. В. Лунеева, «ныне в сферу преступных зачислены все сколько-нибудь значимые угрозы для человека, общества и государства: личностные, нравственные, семейные, политические, экономические, общественные, экологические, транспортные, информационные, государственные, управленческие, правоохранительные, военные, международные и др.» [15, с. 107]. Вместе с тем уголовно-правовое регулирование отдельных групп отношений продолжает свое развитие, что отчасти обусловлено изменением социально- политической и экономической обстановки в стране, прогрессирующей информатизацией общества, а также тем, что определенная часть общественно опасных деяний получает либо существенное развитие, либо более масштабное распространение.

Отнесение того или иного вида деяний в разряд общественно опасных с установлением за них уголовной ответственности представляет собой процесс криминализации. Наиболее полно отражая ее сущность, А. И. Коробеев определяет криминализацию как «выявление общественно опасных форм индивидуального поведения, признания допустимости, возможности и целесообразности уголовно-правовой борьбы с ними и фиксации их в законе в качестве преступных и уголовно наказуемых» [9, с. 59].

Криминализация — один из основных методов уголовно-правовой политики, цель ее состоит в создании единой системы норм, устанавливающих ответственность за совершение общественно опасных действий (бездействия). Признание на законодательном уровне того или иного деяния преступным служит результатом возникшей объективной необходимости социума в охране наиболее значимых общественных отношений, поэтому вполне справедливо мнение Н. А. Лопашенко о том, что основанием криминализации «является существование общественно опасного поведения, требующего уголовно-правового запрета» [14, с. 285]. Наряду с этим, основанием для установления уголовной ответственности могут выступить: возникновение или существенное развитие новой группы общественных отношений; распространение деяний определенного вида, ранее редко встречавшихся; существенное изменение социально-политической обстановки в стране [13, с. 22]; обнаружение вредных последствий хозяйственной или иной деятельности людей [20, с. 205-206].

Появление основания криминализации становится отправной точкой для признания на законодательном уровне поведения преступным, которое должно осуществляться с учетом определенных принципов (критериев) криминализации. Принципы криминализации представляют собой «научно обоснованные и сознательно применяемые общие правила и критерии оценки допустимости и целесообразности уголовно-правовой новеллы, устанавливающей или изменяющей ответственность за конкретный вид деяний» [20, с. 208]. В уголовно-правовой науке на сегодняшний день существует множество систем принципов криминализации, которые, в общем, не противоречат друг другу, а, напротив, имеют некоторое сходство и вполне могут быть взяты за основу при установлении уголовной ответственности [22, с. 249-256; 20, с. 210-242; 1, с. 17].

Поддерживая позицию большинства ученых, отметим, что общественная опасность выступает основным принципом криминализации [6, с. 131; 30, с. 35; 4, с. 68; 27, с. 49; 21, с. 41]. В продолжение этого резонной представляется точка зрения А. И. Марцева о том, что «общественная опасность первична по отношению к признаку формальной запрещенности преступления, а признак запрещенности, в свою очередь, вторичен по отношению к общественной опасности» [17, c.7].

Под общественной опасностью понимается «возможность отрицательного влияния преступлений на социальные условия функционирования человека, общества, государства» [17]. Она «состоит в противоречии интересам общества и государства объективной и субъективной сторон поведения гражданина, виновно причиняющего или создающего реальную угрозу причинения существенного вреда определенным социальным ценностям» [24, с. 18]. Природа общественной опасности, по мнению В. С. Прохорова, «заключена в том, что преступление приносит вред обществу, посягает… на такие ценности, которые жизненно важны для его нормального функционирования» [23, с.20].

Значимость анализа общественной опасности состоит в том, что она представляет собой базовую категорию. Раскрыть общественную опасность преступления — это значит показать, какой вред для общества несет данное преступление [11, с. 28]. И если единый подход к определению структуры общественной опасности в теории уголовного права отсутствует [12, с. 28; 5, с. 68; 19, с. 122], то уголовное законодательство выделяет в общественной опасности качественную сторону — характер и количественную – степень.

Характер общественной опасности уклонения от уплаты налогов проявляется в нескольких составляющих.

Согласно п. 1 ст. 8 Налогового кодекса Российской Федерации (далее НК РФ) под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Прежде всего, общественная опасность уклонения от уплаты налогов и «заключается в не поступлении денежных средств в бюджетную систему Российской Федерации»[1]. Налоговые доходы составляют около 85% всех поступлений консолидированного бюджета[2] и являются неотъемлемой его частью. За счет этих обязательных платежей финансируются оборонная и правоохранительная деятельность государства. Происходят поддержание и развитие жилищно-коммунального хозяйства, осуществляется пенсионное и социальное обеспечение населения, реализуется деятельность, направленная на повышение качества образования и здравоохранения. Не поступление запланированных денежных средств приводит к невозможности исполнения всех намеченных социальных и целевых программ, к необходимости экономить на значимых для населения страны направлениях бюджетной политики. Ухудшение ситуации с формированием доходной части ведет к образованию дефицита федерального бюджета, который приходится покрывать за счет увеличения внешнего долга и расходования средств Резервного фонда.

Более того, общественная опасность неуплаты налогов проявляется в том, что убытки несет не только бюджетная система страны, но и предприниматели, законопослушно уплачивающие налоги, вынужденные конкурировать с недобросовестными налогоплательщиками в неравных условиях. Дестабилизация добросовестной конкуренции между участниками экономического рынка провоцирует снижение темпов экономического развития, что влечет ухудшение положения всего общества и развитие негативных социальных тенденций. Скрытые от налогообложения доходы оседают в теневом секторе экономики или переводятся в зарубежные банки, детерминируя рост организованной преступности. В конечном счете, нарушается естественный процесс развития рыночных отношений и создается угроза экономической безопасности государства.

Наконец, неуплата налогов, постепенно приобретая все более масштабный характер, оказывает негативное влияние на общественное сознание и снижает уровень налоговой культуры населения. По данным фонда «Общественное, мнение», около 22% россиян полагают, что в жизни бывают ситуации, когда допустимо, простительно не платить налоги [18, с. 46]. Совершение налоговых преступлений не ассоциируется у граждан с чем-то явно противоправным. Участники рыночных отношений нередко для пополнения оборотных средств не пренебрегают возможностью сэкономить на налоговых платежах. Тенденция к несоблюдению налоговой дисциплины и открытому игнорированию конституционной обязанности платить налоги и сборы, по справедливому утверждению И. Н. Соловьева, приводит к созданию атмосферы безнаказанности при решении бизнес-интересов за счет государственного бюджета [26, с. 3]. На этом фоне происходит формирование правового нигилизма и, как следствие, появляется необходимость повышения налогового контроля и затрат на его осуществление.

Количественная характеристика общественной опасности уклонения от уплаты налогов находит свое юридическое выражение через крупный или особо крупный размер не поступивших в бюджет обязательных платежей. Размер неуплаченных налогов является обязательным признаком составов преступлений, предусмотренных ст. ст. 198, 199 УК РФ, и если он не достигает законодательно определенного уровня, то деяние не обладает необходимой степенью общественной опасности. Именно сумма не поступивших в бюджет государства налогов служит рубежом, который позволяет ограничить уголовно наказуемое деяние от налогового правонарушения, предусмотренного ст. 122 НК РФ «Неуплата или неполная уплата сумм налога (сбора)».

По данным Главного информационно-аналитического центра МВД России, в результате уклонения от уплаты налогов в период с 2004 по 2012 гг. в бюджетную систему страны не поступило 388 544 997 тыс. рублей[3], т. е. в среднем около 43 млрд рублей в год. Для сравнения, на охрану окружающей среды ежегодно из консолидированного бюджета Российской Федерации и государственных внебюджетных фондов направляется около 30 млрд рублей[4]. Вместе с тем даже при совершении одного преступления бюджет недосчитывается огромных сумм. Так, будучи генеральным директором ООО «Н.», Г. при осуществлении деятельности по реализации нефтепродуктов в период с 1 января 2005 г. по 31 декабря 2007 г. уклонилась от уплаты налогов с возглавляемого ею предприятия на сумму 30 421 752 рубля[5]. Д., являясь генеральным директором и главным бухгалтером ООО «И.», внес в налоговые декларации заведомо ложные сведения о размере налогооблагаемой базы и не уплатил с ООО «И.» НДС за период с июля 2008 г. по декабрь 2009 г. в сумме 86 663 125 рублей[6].

Тем не менее общественная опасность находит свое выражение не только в юридических признаках, но и в объективной действительности. За последние тридцать лет частный сектор экономики получил масштабное развитие, и, как следствие, в геометрической прогрессии увеличилось количество посягательств на сферу налогообложения. Если в период принятия Уголовного кодекса РСФСР[7] 1960 г. необходимость в уголовно-правовых нормах об ответственности за налоговые преступления практически отсутствовала, то на сегодняшний день этот вопрос стоит не просто остро, а выходит на первый план. Подтверждением тому является неоднократное обращение внимания к проблеме неуплаты налогов со стороны Президента и Правительства Российской Федерации. Так, в Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 г. указывалось, что «повышение собираемости налогов и выход бизнеса из тени должны способствовать поддержанию сбалансированности между расходами и доходами бюджетной системы»[8]. В Бюджетном послании Президента Российской Федерации Федеральному Собранию от 28 июня 2012 г. обращалось внимание на необходимость последовательных действий по предотвращению попыток уклонения от уплаты налогов не только в связи с недополучением бюджетом доходов, но и в связи с неравенством условий экономической деятельности. В числе основных направлений налоговой политики Российской Федерации на ближайшие годы определены оптимизация существующей системы налоговых льгот и освобождений, а также ликвидация имеющихся возможностей для уклонения от налогообложения.[9]

Наряду с этим, общественная опасность уклонения от уплаты налогов проявляется в том, что оно опосредованно влияет на иные сферы общественной жизни. Как справедливо отмечалось Г. И. Булановым, в каждом поступке, причинившем какой-либо вред общественным отношениям в момент его совершения, заложена, помимо фактически данного вреда, различная возможность причинения вреда общественным отношениям в последующем [3, с. 18]. Так, для ухода от налогообложения довольно часто используют услуги банковского сектора. Практикуются открытие расчетных счетов не ставшим на налоговый учет участникам предпринимательской деятельности, предоставление дополнительных счетов без информирования контролирующих органов, использование для расчетов депозитных счетов, корреспондентских счетов в других банках, а также счетов других клиентов. По данным исследователей, общий объем скрываемых таким путем доходов достигает 5 трлн. Рублей [16, с. 187].

Справедливым представляется утверждение И. Н. Соловьева о том, что «одной из составляющих общественной опасности налоговых преступлений является то, что они постепенно срастаются с иными видами экономических преступлений, с общеуголовной преступностью, а также с организованной преступностью и коррупционными проявлениями» [25, с. 122]. Так, Верховным Судом Республики Марий Эл было рассмотрено дело, в соответствии с обстоятельствами которого к начальнику отряда противопожарной службы X. в начале 1998 г. обратился руководитель страховой фирмы Г. с предложением оформлять фиктивные справки о не происходивших пожарах в застрахованных автомобилях за вознаграждение в размере 1% от страховой суммы. X. согласился и в течение 1998-1999 гг. оформил 25 фиктивных справок о пожарах и получил за это вознаграждение. По несуществующим страховым случаям Г. получал из кассы страховой фирмы деньги, чем уменьшал полученную прибыль и, как следствие, налогооблагаемую базу. Заведомо искаженные данные вносились в документы, представляемые в налоговые органы, в результате чего не были исчислены и уплачены в полном объеме налоги[10].

Коррупционные проявления, сопровождающие уклонение от уплаты налогов, имеют место и в контролирующих органах. По мнению специалистов, более двух третей из общего числа лиц, занимающихся предпринимательской деятельностью, хотя бы один раз давали взятку чиновникам за уход от ответственности за уклонение от уплаты налогов [32, с. 152].

Исходя из вышесказанного, можно сделать вывод, что уклонение от уплаты налогов обладает достаточной степенью общественной опасности и обоснованность уголовно-правового запрета не вызывает сомнений. Своевременная корректировка и повышение уровня правовой защиты выступают залогом нормального развития российской экономики.

Общественная опасность и необходимость уголовной ответственности за посягательства на существующий порядок исчисления и уплаты обязательных платежей подтверждаются и контролирующими его лицами. Согласно позиции сотрудников Федеральной налоговой службы г. Екатеринбурга и некоторых городов Свердловской области, уголовная ответственность представляет собой эффективное средство противодействия лицам, уклоняющимся от уплаты налогов. Такую точку зрения высказывают 74% опрошенных. Среди сотрудников правоохранительных органов, чья деятельность непосредственно связана с выявлением и пресечением налоговых преступлений, наблюдается почти стопроцентная убежденность в необходимости уголовно-правового реагирования.

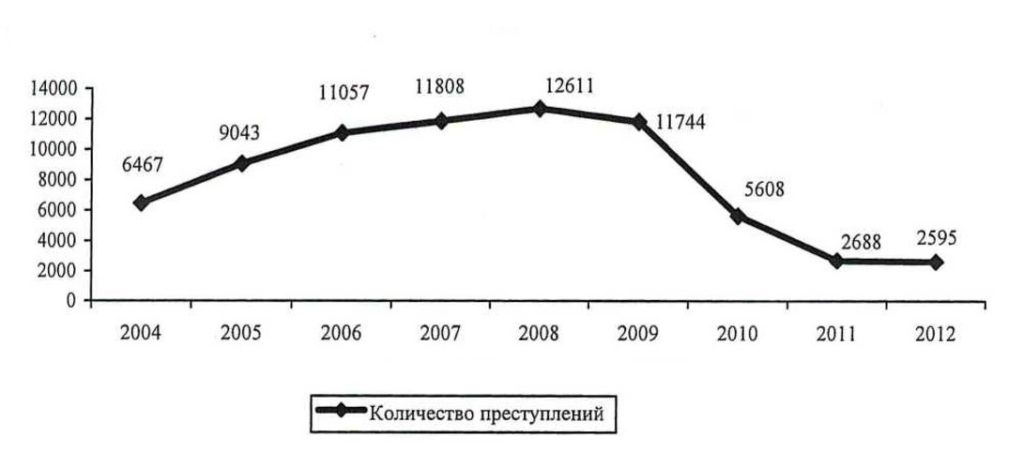

Общественная опасность уклонения от уплаты налогов находится в тесной связи с их распространенностью. Преступлениями признаются не единичные общественно опасные деяния, а обладающие прецедентным характером, несущие в себе свойство человеческой практики [29, с. 138]. Степень распространенности в качестве критерия, определяющего объективную потребность общества в криминализации, выделяют многие исследователи [20, с. 210-242]. Данные, характеризующие количество преступлений, предусмотренных ст. ст. 198, 199 УК РФ, зарегистрированных на территории Российской Федерации в период с 2004 по 2012 гг., лучше представить в виде диаграммы. Выбор именно такого временного промежутка связан с тем, что анализ основных закономерностей и тенденций затрудняется несопоставимостью данных за различные периоды из-за изменения законодательства и практики его применения. В 2003 г. в Уголовный кодекс РФ были внесены значительные изменения, влияющие на структуру налоговых преступлений[11], а также была расформирована налоговая полиция и выделены отдельные подразделения по расследованию налоговых преступлений[12].

Рис. 1. Диаграмма количества преступлений, ответственность за которые предусмотрена ст. ст. 198, 199 УК РФ, зарегистрированных на территории Российской Федерации в период с 2004 по 2012 гг.[13]

Из приведенных данных видно, что вплоть до 2008 г. число ежегодно регистрируемых преступлений неуклонно росло. Снижение этого показателя началось с 2009 г. и продолжается по настоящее время.

Сложившуюся ситуацию можно объяснить несколькими причинами. До 2008 г. экономическая активность субъектов рынка с каждым годом увеличивалась, что провоцировало рост количества недобросовестных налогоплательщиков. С середины 2008 г. субъекты большого и малого предпринимательства начали испытывать на себе влияние кризисных явлений, практически перестали получать какую-либо прибыль, в связи, с чем необходимость скрывать реальные доходы отпала. Это обусловило в 2009 г. небольшое снижение по отношению к 2008 г. писала зарегистрированных преступлений, ответственность за которые наступает по ст. ст. 198, 199 УК РФ. Резкое уменьшение количества преступных посягательств, зарегистрированных в 2010 г., кроме влияния посткризисных явлений, было обусловлено увеличением с 1 января 2010 г. сумм крупного и особо крупного размера неуплаченных налогов, необходимых для привлечения к уголовной ответственности[14]. Многие уголовные дела, возбужденные до вступления в силу Федерального закона от 29 января 2009 г. № 383-ФЗ, были прекращены.

Так, работая в должности директора ООО «А.», Б. в декабре 2006 г., осуществив сделку по реализации ООО «С.» нежилого здания и земельного участка, после полной оплаты ООО «С.» стоимости данных объектов недвижимости с суммой НДС 9625 тыс. рублей, умышленно не предоставил ИФНС России по г. Белгороду налоговую декларацию по НДС за декабрь 2006 г., уклонившись от уплаты НДС в сумме 1071 тыс. рублей, что составило крупный размер, при этом доля неуплаченного НДС от сумм, подлежащих уплате в бюджет налогов и сборов ООО «А.», за период 2006 г. составила 52,99%. До 1 января 2010 г. крупным размером уклонения от уплаты налогов и (или) сборов признавались суммы свыше пятисот тысяч рублей, а после этой даты — более двух миллионов рублей. В результате постановлением президиума Белгородского областного суда от 28 января 2010 г. прекращено уголовное преследование Б. по обвинению в совершении преступления, предусмотренного ч. 1 ст. 199 УК РФ, в соответствии с п. 2 ч. 1 ст. 24 УПК РФ в связи с отсутствием в его действиях состава преступления[15].

Вместе с тем приведенные выше сведения не позволяют в полной мере судить о фактическом количестве посягательств на установленный порядок осуществления обязательных платежей. Преступления, ответственность за которые предусмотрена в ст. ст. 198, 199 УК РФ, как и экономические преступления вообще, обладают очень высокой латентностью. Подавляющая часть преступных общественно опасных деяний в сфере налогообложения остается невыявленной в связи с тем, что как таковые отсутствуют потерпевшие, виновными используются ухищренные способы и запутанные схемы, а между моментом совершения и обнаружения преступления проходит достаточно большой промежуток времени. По мнению некоторых исследователей, выявляемое количество преступлений составляет не более 5% от реально совершаемых уголовно наказуемых фактов нарушений налогового законодательства [2, с. 30; 10, с. 32]. Поэтому распространенность анализируемых общественно опасных деяний гораздо шире, чем это показывают данные официальной статистики. Повышенная латентность создает ощущение безнаказанности, способствует формированию стойких преступных образований, подрывает принцип неотвратимости наказания, снижает превентивное значение уголовного закона.

По результатам проведенного опроса уклонение от уплаты налогов как распространенное явление признали 82% сотрудников Федеральной налоговой службы и 89% сотрудников правоохранительных органов.

Общественная опасность уклонения от уплаты налогов, детерминированная вышеперечисленными факторами, делает правовую регламентацию ответственности за посягательства в сфере налогообложения в уголовном законе социально обусловленной. Распространенность этого негативного социального явления лишний раз подтверждает обоснованность его криминализации. Охраняемые т. ст. 198, 199 УК РФ общественные отношения имеют особую ценность для общества и государства, в связи с чем наличие в уголовном законодательстве соответствующих норм является вполне целесообразным в современных условиях осуществления экономической деятельности.

Вместе с тем в ст. ст. 198 и 199 УК РФ закреплена ответственность за уклонение от уплаты не только налогов, но и сборов. Обладает ли последнее деяние достаточной общественной опасностью и распространенностью для установления а его совершение уголовно-правового запрета?

Согласно п. 2 ст. 8 НК РФ под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

В действующей редакции Налогового кодекса Российской Федерации предусмотрены три вида сборов: сборы за пользование объектами животного мира, сборы за пользование объектами водных биологических ресурсов и государственная пошлина. Доход от указанных обязательных платежей составляет не такую внушительную долю консолидированного бюджета и бюджета внебюджетных фондов Российской Федерации, как, например, доход от налога на прибыль, однако довольно значителен. Так, по данным Казначейства России, в 2012 г. в бюджетную систему Российской Федерации поступило государственной пошлины на сумму 109 367 391 тыс. рублей, а сборов за пользование объектами животного мира и за пользование объектами водных биологических ресурсов в совокупности на сумму 2 259 600 тыс. рублей[16]. Как и налоговые доходы, поступления от сборов расходуются на финансирование социально значимых направлений государственной политики, на повышение уровня жизни населения. Вместе с тем они являются важнейшим компонентом экономического механизма природопользования, что способствует компенсирующему воспроизводству ресурсов и повышению качества их использования. В этой связи вряд ли можно согласиться с И. Ю. Касницкой в том, что уклонение от уплаты сборов не обладает необходимой степенью общественной опасности [8, с. 82], так как данное деяние способно нанести существенный вред правоохраняемым интересам и создает угрозу недополучения бюджетной системой запланированных денежных средств.

Тем не менее, как мы уже упоминали ранее, уголовно-правовой запрет должен формулироваться с учетом определенных принципов. Не от одной лишь общественной опасности зависит существование уголовно-правового запрета. Немалую роль играет распространенность общественно опасного деяния.

Надо сказать, что в литературе ставится под сомнение возможность уклонения от уплаты сборов способом, описанным в Уголовном кодексе Российской Федерации, а значит, и возможность привлечения к ответственности за совершение этого деяния. «Хотя закон и допускает возможность уклонения от уплаты сбора путем непредставления документов, представление которых в соответствии с законодательством о налогах и сборах обязательно, такая ситуация невозможна, потому что в силу природы сбора его уплата предшествует совершению в интересах плательщика сбора государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий. Иными словами, обязанности представления соответствующих документов, возлагаемой на плательщика сбора, которую можно было бы нарушить, как таковой не существует, поскольку уплата сбора происходит в отличие от уплаты налога не в силу существующей правовой обязанности, а в силу реализации субъективного права лица» [28, с. 415].

Обратимся к налоговому законодательству.

Согласно ст. 3331 НК РФ плательщиками сбора за пользование объектами животного мира и сборов за пользование объектами водных биологических ресурсов признаются организации и физические лица, в том числе индивидуальные предприниматели, получающие в установленном порядке лицензию (разрешение).

Плательщики первого вида сборов уплачивают сумму сбора при получении лицензии (разрешения) на пользование объектами животного мира. Плательщики второго вида сборов — в виде разового и регулярных взносов либо в виде единовременного взноса.

Сумма разового взноса определяется как доля исчисленной суммы сбора, размер которой равен 10%. Уплата разового взноса производится при получении разрешения на добычу (вылов) водных биологических ресурсов. Оставшаяся сумма сбора, определяемая как разность между исчисленной суммой сбора и суммой разового взноса, уплачивается равными долями в виде регулярных взносов в течение всего срока действия разрешения на добычу водных биологических ресурсов ежемесячно не позднее 20-го числа.

Сумма сбора за пользование объектами водных биологических ресурсов, подлежащих изъятию из среды обитания в качестве разрешенного прилова на основании разрешения на добычу (вылов) водных биологических ресурсов, уплачивается в виде единовременного взноса не позднее 20-го числа месяца, следующего за последним месяцем срока действия разрешения на добычу (вылов) водных биологических ресурсов.

Исходя из приведенного порядка уплаты указанных обязательных платежей нельзя согласиться с мнением О. Г. Карповича о том, что неуплата сборов исключает совершение юридически значимых действий в отношении налогоплательщика, в связи с чем он лишен мотивации к уклонению и технической возможности его совершить [7, с. 27].

Техническая возможность уклониться от уплаты обязательного платежа у плательщика сбора существует в случае, если он получил разрешение на пользование объектами животного мира, уплатив при этом лишь 10-процентный разовый взнос, а затем не осуществляет регулярные взносы, или в случае, когда он не уплачивает единовременный взнос после истечения срока действия разрешения на добычу (вылов) водных биологических ресурсов. Мотивация в подобных ситуациях, несомненно, присутствует, так как разрешение уже получено, а обязательный платеж еще не совершен или совершен не полностью.

Что касается государственной пошлины, то в соответствии со ст. 33318 НК РФ под ней понимается сбор, взимаемый с организаций и физических лиц при их обращении в государственные органы, органы местного самоуправления, иные органы и (или) к должностным лицам, которые уполномочены в соответствии с законодательными актами Российской Федерации и нормативными правовыми актами органов местного самоуправления, за совершение в отношении этих лиц юридически значимых действий, предусмотренных главой 253 НК РФ, за исключением действий, совершаемых консульскими учреждениями Российской Федерации.

Согласно налоговому законодательству государственная пошлина чаще всего уплачивается до совершения юридически значимых действий. Однако есть исключения. Например, лица, которые выступают ответчиками в судах общей юрисдикции, арбитражных судах или по делам, рассматриваемым мировыми судьями, в случаях, когда решение суда принято не в их пользу и истец освобожден от уплаты государственной пошлины в соответствии со ст. 33317 НК РФ, уплачивают пошлину в десятидневный срок со дня вступления в г силу решения суда.

Таким образом, лицо при определенных обстоятельствах имеет реальную возможность уклониться от уплаты как сборов за пользование объектами водных биологических ресурсов, так и госпошлины.

Вместе с тем в ст. ст. 198, 199 УК РФ установлена ответственность за уклонение от уплаты сбора путем непредставления документов, представление которых в соответствии с законодательством Российской Федерации о налогах и сборах является обязательным, либо путем включения в такие документы заведомо ложных сведений. Можно ли уклониться от уплаты указанных платежей именно этим способом?

Исходя из положений налогового законодательства, для оплаты госпошлины ответчиками, когда решение суда принято не в их пользу и истец освобожден от ее уплаты, предоставление каких-либо документов не требуется. Организации и индивидуальные предприниматели, осуществляющие пользование объектами животного мира по разрешению на добычу объектов животного мира, не позднее 10 дней с даты получения такого разрешения представляют в налоговый орган по месту нахождения органа, выдавшего указанное разрешение, сведения о полученных разрешениях на добычу объектов животного мира, суммах сбора, подлежащих уплате, и суммах фактически уплаченных сборов. Организации и индивидуальные предприниматели, осуществляющие пользование объектами водных биологических ресурсов по разрешению на добычу (вылов) водных биологических ресурсов, не позднее 10 дней с даты получения такого разрешения представляют в налоговые органы по месту своего учета сведения о полученных разрешениях на добычу (вылов) водных биологических ресурсов, суммах сбора, подлежащих уплате в виде разового и регулярных взносов (ст. 333.7 НК РФ).

Основываясь на приведенном выше порядке уплаты сборов и предоставления документов, можно сделать вывод, что плательщики сборов за пользование объектами водных биологических ресурсов имеют возможность представить в налоговый орган заведомо ложные сведения о полученных разрешениях и уклониться тем самым от уплаты обязательных платежей.

Несмотря на это, уклонение от уплаты сборов нельзя назвать распространенным явлением. Ни в результате проведенного нами изучения материалов уголовных дел, ни в результате анализа теоретических источников мы не обнаружили ни одного случая привлечения к уголовной ответственности за уклонение от уплаты сборов. Полагаем, что это обусловлено тем, что не только сами налогоплательщики, но и органы, выдающие в установленном порядке разрешение на добычу (вылов) водных биологических ресурсов, представляют в налоговые органы по месту своего учета сведения о выданных разрешениях, сумме сбора, подлежащей уплате по каждому разрешению, а также сведения о сроках уплаты сбора.

Безусловно, справедливо отмечается в научной литературе, деяние, преследуемое в уголовном порядке, не может быть случайным или редким для общества, исключительным в силу сложившихся обстоятельств; и напротив, должно быть типичным, повторяющимся в разных условиях. «Возможная повторяемость — необходимое свойство деяния, отнесенного законом к числу преступления» [20, с. 218]. Однако исключение из перечня платежей, за неуплату которых установлена уголовная ответственность, сборов вряд ли целесообразно в связи с постоянным реформированием законодательства о налогах и сборах и отсутствием устоявшейся налоговой системы.

Исследуя общественную опасность уклонения от уплаты налогов и сборов, необходимо остановиться на вопросе о неуплате еще одного вида обязательных платежей — взносов во внебюджетные фонды.

До кодификации налогового законодательства основным нормативным актом, регулирующим отношения в сфере налогообложения, был Закон Российской Федерации от 27 декабря 1991 г. № 2118-1 «Об основах налоговой системы в Российской Федерации»[17], который объединял все налоги, сборы, пошлины и другие платежи понятием «налог». Следствием тому стало установление в первоначальной редакции Уголовного кодекса Российской Федерации ответственности за нeуплату только налогов. Введенная в 1998 г. часть первая Налогового кодекса Российской Федерации[18] определила взносы в государственные социальные внебюджетные фонды в число федеральных налогов и сборов и распространила на них свое действие. Несмотря на это, редакции ст. ст. 198, 199 УК РФ Федеральным законом от 25 июня 1998 г. № 92-ФЗ были изменены и стали предусматривать ответственность за уклонение от уплаты налогов или страховых взносов в государственные внебюджетные фонды[19]. С введением в действие части второй Налогового кодекса Российской Федерации взносы во внебюджетные фонды были заменены консолидированным платежом — единым социальным налогом (взносом)[20]. Впоследствии указание на отождествление данного платежа со взносом было исключено из законодательства о налогах и сборах[21], в связи чем несколько с опознанием Федеральным законом от 8 декабря 2003 г. № 162-ФЗ ответственность за неуплату взносов была отменена.

1 января 2010 г. вступил в силу Федеральный закон от 24 июля 2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования»[22] и утратила силу глава 24 НК РФ «Единый социальный налог»[23]. По существу, единый социальный налог (далее — ЕСН) был заменен страховыми взносами во внебюджетные фонды. Однако если ранее взносы в государственные социальные внебюджетные фонды относились к федеральным налогам и сборам, то ныне существующие страховые взносы во внебюджетные фонды считаются иными видами обязательных платежей и их администрирование вышло из компетенции налоговых органов. Ответственность за неуплату или неполную уплату страховых взносов регулируется не ст. 122 НК РФ, а ст. 47 Федерального закона от 24 июля 2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования», хотя их санкции аналогичны. Вместе с тем уголовная ответственность предусмотрена только за уклонение от уплаты налогов или сборов.

Полагаем, что отсутствие уголовно-правовой регламентации ответственности за уклонение от уплаты взносов во внебюджетные фонды вряд ли соответствует современным экономическим и социальным реалиям. Во-первых, уклонение от уплаты указанных платежей обладает той же общественной опасностью, что и уклонение от уплаты налогов. Внебюджетные фонды являются неотъемлемой частью бюджетной системы страны. Деньги, поступившие в указанные фонды, расходуются на ежемесячные выплаты ветеранам, инвалидам, на пособия по временной нетрудоспособности, пособия по беременности и родам, по уходу за ребенком, пособия при рождении ребенка, на решение иных вопросов социальной политики. Страховые взносы, заменившие ЕСН, составляют, по данным за 2012 г., около 15% от всех доходов консолидированного бюджета Российской Федерации[24].

Высокая значимость взносов во внебюджетные фонды подчеркивалась в Концепции долгосрочного социально-экономического развития Российской Федерации, где указывалось, что «необходимо принять меры по упорядочению налогообложения взносов работодателей в негосударственные пенсионные фонды на цели негосударственного пенсионного обеспечения своих работников с тем, чтобы размеры резервов негосударственных пенсионных фондов стали основой для повышения уровня обеспечения участников негосударственных пенсионных фондов в пенсионной системе Российской Федерации»[25].

Вместе с тем неуплата взносов во внебюджетные фонды оказывает влияние не только на финансовую устойчивость государства, но также на законные права и интересы граждан. Вследствие неуплаты страховых взносов в Пенсионный фонд руководителями организаций работники остаются без пенсионного обеспечения и достойного медицинского страхования. Кроме того, своевременно невнесенные страховые взносы на страховую и накопительную часть пенсии не подлежат индексации, а в определенных случаях и инвестированию. Несвоевременная уплата взносов в Фонд социального страхования приводит к возникновению риска невозможности обеспечения работающих граждан пособиями. Исходя из этого, своевременная уплата взносов во внебюджетные фонды имеет огромную социальную значимость, а следовательно, общественная опасность неуплаты указанных обязательных платежей не вызывает сомнений.

Наряду с общественной опасностью неуплаты взносов во внебюджетные фонды, следует отметить существенный уровень распространенности этого явления. Еще до внесения изменений в Налоговый кодекс Российской Федерации ЕСН был в числе налогов, платежи по которым не всегда проводились добросовестно. После замены единого социального налога взносами, ставки по которым стали выше, дисциплинированность плательщиков упала. Задолженность перед Фондом социального страхования по страховым взносам к концу 2012 г. составила 18 808 188 тыс. рублей[26]. О внушительных размерах задолженностей и о необходимости повышения администрирования постоянно сообщают различные территориальные отделения внебюджетных фондов[27].

Таким образом, уклонение от уплаты взносов во внебюджетные фонды представляет собой общественно опасное и в то же время достаточно распространенное явление, которое нельзя оставлять без внимания законодателя. Как правильно отмечал А. М. Яковлев, в случае, «когда социально-опасное явление не получает своевременной и соответствующей его содержанию правовой оценки, борьба с ним становится менее эффективной, а ущерб, причиняемый таким явлением, не встречает должного противодействия» [20, с. 5].

Следует отметить, что регламентация уголовной ответственности за неуплату взносов свойственна многим зарубежным странам. Так, в Уголовном кодексе Финляндии в главе 29 «Преступления против общественных финансов» содержатся нормы, предусматривающие ответственность не только за неуплату налогов, но и за неуплату страховых пенсионных взносов[28], что способствует своевременному поступлению указанных платежей в соответствующие фонды. Общественно опасной признает неуплату страховых взносов уголовное законодательство Испании (Раздел XIV «Преступления против государственных финансов и социального обеспечения»)[29].

Учитывая высокую общественную опасность и достаточную распространенность нарушений при уплате взносов во внебюджетные фонды, а также влияние этого негативного явления на другие отношения и причиняемый вред, можно сделать вывод, что лишь уголовная ответственность может стать наиболее эффективным средством сдерживания и будет иметь гораздо больший положительный результат, нежели другие средства воздействия. В результате проведенного анкетирования и опроса выяснилось, что с необходимостью установления уголовно-правового запрета на совершение подобных общественно опасных деяний согласны около 60% сотрудников налоговых органов, 84% сотрудников правоохранительных органов и 79% экспертов.

Несмотря на то, что на сегодняшний день страховые взносы исключены из законодательства о налогах и сборах, по природе своей они очень близки к налогам. Отношения в сфере налогообложения и обязательного социального страхования предполагают обязательность исполнения со стороны плательщика и лишены диспозитивности. Для обоих видов платежей предусмотрена легитимно закрепленная процедура принудительного изъятия в случае их неуплаты или неполной уплаты. Страховые взносы и налоги подлежат зачислению в бюджетную систему Российской Федерации, которую согласно Бюджетному кодексу Российской Федерации (далее — БК РФ) образуют федеральный бюджет, бюджеты субъектов, местные бюджеты, бюджеты государственных внебюджетных фондов. Исходя из этого, ответственность за неуплату страховых взносов, налогов и сборов считаем возможным установить в рамках одной нормы, оперируя при формулировании уголовно-правового запрета обобщенным понятием «обязательные платежи». Этот термин на сегодняшний день широко используется во многих законодательных актах[30]. Под обязательными платежами для целей Уголовного кодекса Российской Федерации следовало бы понимать налоги и иные обязательные взносы, уплачиваемые в бюджет соответствующего уровня бюджетной системы Российской Федерации и (или) государственные внебюджетные фонды в порядке и на условиях, которые определяются законодательством Российской Федерации.

Кроме того, применение объединяющего все виды обязательных бюджетных платежей термина будет способствовать своевременному противодействию посягательствам на финансовые интересы общества и государства в случае реформирования налоговой системы или бюджетной системы, а также введения или исключения каких-либо обязательных взносов и сборов.

На основании всего вышесказанного можно сформулировать следующие выводы.

Общественная опасность уклонения от уплаты налогов заключается в не поступлении денежных средств в бюджетную систему Российской Федерации; в причинении убытков предпринимателям, законопослушно уплачивающим налоги, и вынужденным конкурировать с недобросовестными налогоплательщиками в неравных условиях; в оказании негативного влияния на общественное сознание и снижение уровня налоговой культуры населения. Вместе с тем уклонение от уплаты налогов опосредованно влияет на иные сферы общественной жизни, постепенно срастается с иными видами посягательств в экономической сфере, а также с организованной преступностью и коррупционными проявлениями. Распространенность анализируемых общественно опасных деяний гораздо выше, чем это показывают данные официальной статистики, что подтверждает обоснованность их криминализации.

Уклонение от уплаты сборов, как и уклонение от уплаты налогов, обладает определенной степенью общественной опасности и создает угрозу недополучения бюджетной системой запланированных денежных средств. Несмотря на то что неуплату сборов нельзя назвать распространенным явлением, исключение из перечня платежей, за неуплату которых установлена уголовная ответственность, сборов вряд ли целесообразно в связи с постоянным реформирование законодательства о налогах и сборах и отсутствием устоявшейся налоговой системы.

Уклонение от уплаты взносов во внебюджетные фонды представляет собой общественно опасное и в то же время достаточно распространенное явление, которое нельзя оставлять без внимания законодателя. Лишь уголовная ответственность может стать наиболее эффективным средством сдерживания и будет иметь гораздо больший положительный результат, нежели другие средства воздействия. Учитывая сходство по своей природе страховых взносов, налогов сборов, считаем возможным установить ответственность за их неуплату в рамках одной нормы, оперируя при формулировании уголовно-правового запрета обобщенным понятием «обязательные платежи». Под обязательными платежами для целей Уголовного кодекса Российской федерации следовало бы понимать налоги и иные обязательные взносы, уплачиваемые в бюджет соответствующего уровня бюджетной системы Российской Федерации и (или) государственные внебюджетные фонды в порядке и на условиях, которые определяются законодательством Российской Федерации. Применение объединяющего все виды обязательных бюджетных платежей термина будет способствовать своевременному противодействию посягательством на финансовые интересы общества и государства в случае реформирования налоговой или бюджетной системы, а также введения или исключения каких-либо обязательных взносов и сборов [31, с. 39].